ライターが確定申告をする場合、どのようなやり方で進めればいいのでしょうか。

確定申告とは、決められた書式に1年間の損益を記入し、支払う税金を税務署に申告する仕組みです。そのため、レシートや領収書をもとに経費を算出し、課税額を計算します。

さらに、申告書に記入をし、算出した税額を納付するなど、様々な作業が発生します。そこで、ライターが確定申告をする前に知っておきたいポイントをまとめました。

本記事は、ライターの確定申告のやり方や、経費の例、便利なアプリなどを紹介します。

1. ライターはいくらから確定申告が必要か

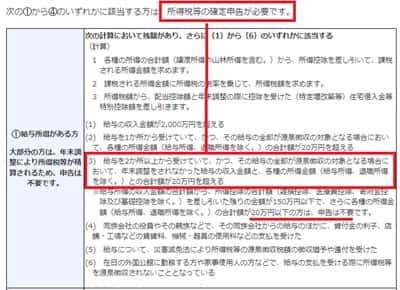

確定申告は、1月1日から12月31日までの1年間の収支を、税務署に申告する制度です。国税庁のホームページによると確定申告が必要な条件が掲載されています。

- 主婦が副業でライターを行う場合、副業による年間の所得が20万円を超えたとき

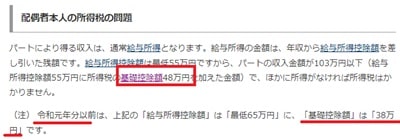

- フリーランスである個人事業主のライターは、事業による所得が48万円を超えたとき

◆ 確定申告が必要な条件

| 働くスタイル | ライターの所得金額 | 確定申告 |

| 主婦(副業) | 20万円超えない | 必要なし |

| 20万円超える | 必要 | |

| フリーランス(個人事業主) | 48万円超えない | 必要なし |

| 48万円超える | 必要 |

(出典) 国税庁 確定申告が必要な方

所得とは、収入から経費を差し引いたもうけです。そのため、副業で年間50万円の収入があったが、書籍代や交通費などで、経費が5万円掛かったばあいには、所得は45万円となります。

【参考資料】 ・ 国税庁 所得税の確定申告

2. 青色申告と白色申告の違い

確定申告には、青色申告と白色申告のいずれかを選ぶことができます。なお、青色申告を申請をしなければ、自動的に白色申告を選ぶことになります。

青色申告のほうが、税金を安くするための特典が多いため、青色申告のほうがおすすめです。具体的には3つのメリットがあります。

- 1年間の事業所得から最大65万円を控除できる

- 赤字が残った場合に、翌年から3年間繰り越すことができる

- 家族に給与を払って、経費にすることができる

【出典】 国税庁ホームページ 青色申告制度

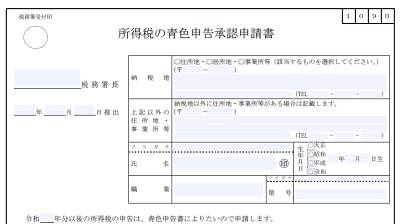

なお、青色申告をするには、所得税の青色申告承認申請書を税務署に提出する必要があります。青色申告にしたい年の3月15日までに提出すれば、翌年の確定申告のときに青色申告を選べます。

なお、白色申告で作業をしたい場合には、白色申告用のソフトが便利です。無料で利用できるアプリもあり、詳細は別記事でまとめています。

【参考記事】 ・ 白色申告のソフトを比較!おすすめのソフト3選を徹底解説

3. ライターの確定申告の手順

ライターが確定申告をするときの手順をまとめました。

それぞれを詳細にご紹介します。

3.1 領収書やレシート

確定申告をするときには、その年の収入から経費を差し引いた所得をもとに、その年に支払う税金を計算します。そして、所得が多いほど、たくさんの税金がかかります。

そのため、経費をきちんと記録し、つかった経費を収入から差し引くようにします。日常的に使う経費としては、打ち合わせに出向いた時の交通費や、パソコン、コピー用紙のような消耗品の代金があります。

もちろん、ライターは記事を書く仕事のために取材が必要です。そのため、取材に関わる次のような支出に関して、経費として領収書やレシートを集めておきます。

◆ 経費として集めたい領収書やレシート

| 経費の種類 | 説明 |

|---|---|

| 書籍代 | 仕事をするために必要な新聞、雑誌、書籍などの購読料 |

| 通信費 | インターネット接続料金、携帯電話料金 |

| 接待交際費 | 打合せのための食事代、お茶代、お中元、お歳暮などの支出 |

| 交通費 | インタビューや取材、イベント参加のための交通費、新幹線代 |

| 宿泊費 | 雑誌の記事を作成のために出張したホテル代、取材のための宿泊費 |

| 事務用品費 | ノート、ペン、プリンター用紙、インクカートリッジなど |

| 機材購入費 | パソコン、プリンター、カメラなどの機材購入費 |

| ソフトウェア購入・使用料 | ワープロソフト、画像編集ソフト、会計ソフトの購入・使用料 |

| ウェブサイト運営費 | ドメイン料金、ホスティング料金、ウェブサイトのメンテナンス費用 |

| 広告宣伝費 | 自身のウェブサイトやブログの広告費、名刺作成費 |

| 専門家への相談料 | 税理士や弁護士などの専門家への相談料 |

| オフィス家賃 | 自宅以外のオフィススペースの家賃(もし該当する場合) |

| 教育・研修費 | スキルアップのためのセミナーやワークショップの参加費 |

もちろん、プライベートな支出は経費となりえません。そのため、経費として算入していいか悩むときには、税理士に相談をするのがおすすめです。

3.2 支払調書

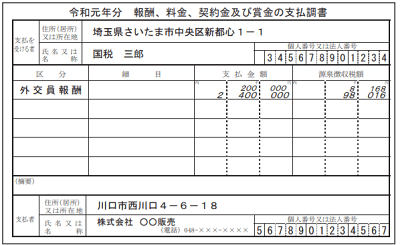

支払調書とは、支払を受けた人の名前、支払金額、源泉徴収税額などが記載されています。

【出典】 国税庁ホームページ

そこで、各クライアントから集めた支払調書を取り寄せて、1年間の支払い報酬の総額と、源泉徴収税(クライアントが本人に代わって納める税金)の金額が一致しているかを確認します。

なお、ライターの仕事をしているときに、報酬を受け取るときに源泉税として報酬金額の10%が差し引かれていることがあります。これは、クライアントが報酬の一部を預かり、本人に代わって税金を納めているからです。

確定申告で、再計算をした結果、払い過ぎている場合には、還付されることもあります。なお、源泉徴収の対象については、国税庁ホームページをご覧ください。

【出典】 国税庁ホームページ 原稿料又はデザイン料として源泉徴収の対象となるか

3.3 会計ソフト

日々の仕事で発生した収入や支出について、日付や金額などの必要な情報を記録していきます。日々の収入や支出を記録に残すことで、1年間の収入を計算できるようになります。

個人事業主向けの会計ソフトを使うことで、手軽に計算ミスをすることなく、確定申告を提出できるようになります。おすすめの会計ソフトは3種類あります。

◆ おすすめの会計ソフト

- やよいの白色申告オンライン (無料でずっと利用できます。)

- freee (初心者向きで簡単に使える)

- マネーフォワード確定申告 (玄人向け)

3つの会計ソフトから選ぶときに、料金、使いやすさ、サポートの3つの視点で選ぶのがおすすめです。それぞれ機能や使い勝手の違いを、別記事でまとめています。

【参考記事】 ・ freeeと弥生会計オンラインを比較!選ぶ前に知りたい5つの違い

・ freeeを使いこなす!6つの要点を押さえて使い方をマスターする

・ freeeとMFクラウド(マネーフォワード)を徹底比較!

・ 弥生会計オンラインの使い勝手と評判!便利な点・不便な点

・ MFクラウド会計を初心者でも使える!便利な使い方を徹底解説

3.4 決算

1年間の売上と費用を確定するために、決算を行います。個人事業主の場合は、集計の期間が1月1日から12月31日までの1年間となります。

決算の作業は、通常、12月31日を過ぎて、翌年の1月に次のような作業を行います。

◆ 売上の入力漏れのチェック

決算では、1年間の売上に漏れがないかをチェックします。とくに、期末日(12月31日)前後の取引内容については、注意が必要です。

たとえば、年内に成果物を納品し、クライアントから合格をもらったのに、入金は翌年になることがあります。こうした場合には、入金はされていなくても、年内の売上として計上し、お金は振り込まれていないので売掛金として記録します。

◆ 固定資産の減価償却

高い仕事道具や備品を買ったときには、買った年に全額を費用として計上せず、固定資産として記録を残す決まりがあります。

そして、決算では、1年間に対応する金額分を、固定資産から費用に振り替えることになります。この作業を減価償却といい、1年間のあるべき費用を決める作業となります。

決算では、ほかにもいろいろな経理処理がありますが、これらの作業で、1年間の売上、経費、利益が決まります。

3.5 確定申告書類

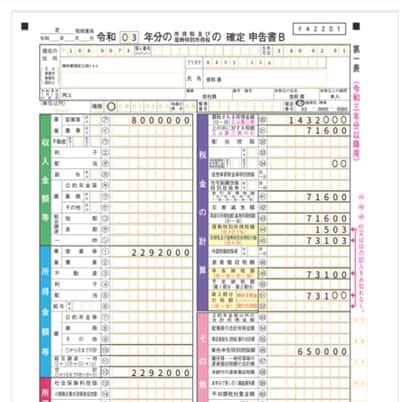

個人事業主は、決算をしたのちに、確定申告に関わる書類を作成します。青色申告の場合には、青色申告決算書を作成します。白色申告の場合には、収支内訳書を使用します。

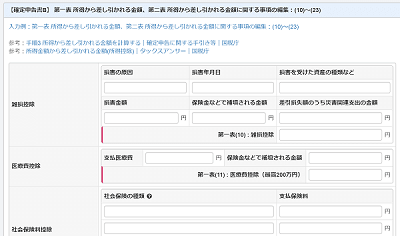

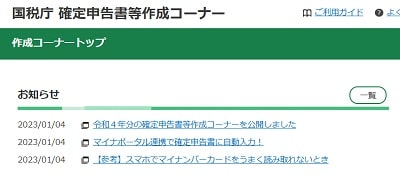

国税庁のホームページでは、確定申告に関する特集ページを用意しています。そこで、必要書類を入手したり、自宅で申告できます。

【出典】 国税庁ホームページ 確定申告書類

確定申告書類を作成するときは、会計ソフトを使うことで、簡単に作れます。例えば、MFクラウド確定申告の場合には、ガイダンスに従って入力をすることで、確定申告書類が作成できます。

◆ MFクラウド確定申告

確定申告書の作成に向けた手順が載っています。

所得控除については、マニュアルに従って金額を入力します。

3.6 税務署への提出

確定申告書が作成できたら、印刷して税務署の窓口に提出します。または、郵送あるいは国税庁ホームページのe-Taxからもできます。

◆ 国税庁ホームページのe-Tax

最後に、確定申告書を提出した後、所得税を払う場合は、金融機関や税務署にいって、納付を済ませます。

まとめ

本記事は、ライターの確定申告のやり方や、経費の例、便利なアプリなどを紹介しました。

おさらいをすると、次の手順で、確定申告の準備を進めます。

- 領収書やレシートを集める

- 支払調書を集める

- 会計ソフトに入力する(やよいの白色申告オンライン、freee、マネーフォワード)

- 決算を行う

- 青色申告決算書を作成する(国税庁ホームページ 確定申告書類)

- 確定申告書を作成・提出する

なお、請求書や見積書の作り方、領収書などの作り方については、別記事でまとめています。

【参考記事】 ・ 請求書の書き方(個人事業主向けの見本・テンプレートつき)

・ 現金出納帳の書き方と記入方法!見本やテンプレート、ソフト(無料あり)

・ 領収書の書き方と見本、収入印紙のルール!知らないと恥ずかしい7つの知識

また、ライターのお仕事情報については、別記事でまとめています。

【参考記事】 ・ ライターの募集サイト12選を比較!フリーライター、在宅、副業向け

500mailsのFacebookやTwitterでは小さな会社や個人の販促・運営に便利な記事を配信しています。是非「いいね!」をして最新情報をチェックしてください

Writer/編集者: 松田康